家計管理に悩んでいませんか?「貯金が思うように増えない」「毎月の支出がどこに消えているのかわからない」と感じたことがあるなら、解決のカギは家計の見える化にあります。私自身もそうした悩みを抱えていましたが、家計簿アプリ「マネーフォワード」を使い始めてから、家計管理が驚くほどスムーズになりました。

家計管理に悩んでいませんか?「貯金が思うように増えない」「毎月の支出がどこに消えているのかわからない」と感じたことがあるなら、解決のカギは家計の見える化にあります。私自身もそうした悩みを抱えていましたが、家計簿アプリ「マネーフォワード」を使い始めてから、家計管理が驚くほどスムーズになりました。

この記事では、私が実際に「マネーフォワード」を使って、資産状況をリアルタイムで把握し、無駄な支出を削減しながら資産形成を進めてきた具体的な方法を紹介します。このアプリを活用することで、収支をしっかりと管理でき、貯蓄が自然と増える仕組みを構築することが可能です。家計管理が難しいと感じている方でも、この方法を実践することで、すぐにその効果を実感できるはずです。

この記事を読めば、あなたも家計の全体像を正確に把握し、効率的に資産形成を進めるための具体的なステップが見えてくるでしょう。

1. 資産額を「見える化」してモチベーションアップ!

「見える化」とは、家計の状況が一目でわかるように、資産や支出を可視化することです。資産管理の基本は、まず自分がどれだけの資産を持っているか、何にお金を使っているかを明確に把握することです。この点で「マネーフォワード」は非常に優れたツールです。

「見える化」とは、家計の状況が一目でわかるように、資産や支出を可視化することです。資産管理の基本は、まず自分がどれだけの資産を持っているか、何にお金を使っているかを明確に把握することです。この点で「マネーフォワード」は非常に優れたツールです。

銀行口座や証券口座を連携し、全資産を一括管理

「マネーフォワード」は、銀行口座や証券口座と連携することで、すべての資産情報を自動的に取り込みます。これにより、複数の口座を持っていても、一つの画面でまとめて資産を確認できるため、管理が圧倒的に簡単になります。

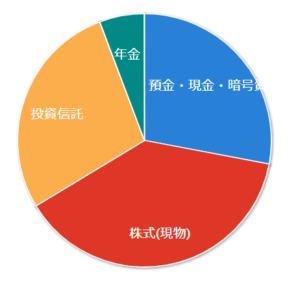

- 具体例: 私は複数の投資口座を持っており、各口座で異なる金融商品(株式、投資信託、ETFなど)に投資しています。これらすべての口座を「マネーフォワード」に連携することで、毎日資産状況を一目で確認できるようになりました。例えば、SBI証券や楽天証券で保有している投資信託が自動で反映され、評価額の変動や含み益・損がリアルタイムで確認できます。

資産の増減を確認し、目標に向けてモチベーションを維持

資産がどれだけ増えたか、あるいは減ったかをリアルタイムで確認できることは、資産形成のモチベーションを保つ上で非常に重要です。資産が増えているのを視覚的に確認できると、次の一歩を踏み出す意欲が湧いてきます。

- 私の体験: 2020年のパンデミックで資産が一時的に大きく減少しました。しかし、マネーフォワードでその動きを冷静に追うことができたため、過度な焦りや不安を感じずに済みました。市場の回復を待ちつつ、投資を続けたことで、資産は順調に回復し、今では当時の損失を取り戻しています。このような体験からも、「資産の見える化」がいかに大事かを実感しています。

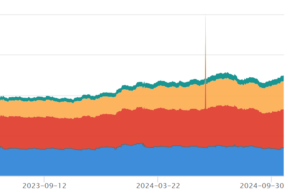

マネーフォワードの「資産推移グラフ」で長期的な視野を持つ

「資産推移グラフ」を活用することで、毎月の資産の増減を視覚的に確認できます。これにより、資産形成がどのくらい進んでいるかを一目で把握できます。資産が少しずつ増えていくのを確認すると、より一層のモチベーションアップに繋がります。

「資産推移グラフ」を活用することで、毎月の資産の増減を視覚的に確認できます。これにより、資産形成がどのくらい進んでいるかを一目で把握できます。資産が少しずつ増えていくのを確認すると、より一層のモチベーションアップに繋がります。

- ポイント: このグラフを見ながら、前年同月と比較し、資産の増加率を把握するのが私のルーティンです。特に、毎月どのくらいの額が投資に回せているのか、無駄遣いがなかったかを確認することが重要です。

2. 自動連携で資産状況を常に最新に保つ

家計管理を効率的に行うためには、手入力の手間を省くことが不可欠です。「マネーフォワード」は、銀行口座、クレジットカード、投資口座などと自動で連携することで、収入や支出、資産の情報を常に最新に保つことができます。

手間いらずの自動連携機能

手動で家計を管理していると、記録が追いつかなくなったり、誤入力が発生したりしますが、マネーフォワードではその心配がありません。自動でデータが取り込まれるため、管理にかける時間を大幅に削減できます。

- 具体的な手順: 銀行口座や証券口座の連携は非常に簡単で、アプリ内の「口座連携」から各金融機関の情報を入力するだけです。これにより、各口座の残高や取引履歴が自動で更新されます。

複数口座を一括管理

特に、複数の銀行口座や投資口座を持っている人にとって、この機能は非常に便利です。例えば、給与振込口座、クレジットカードの引き落とし口座、そして投資用口座などがすべて一つのアプリで一括管理できるため、資産の全体像がすぐに把握できます。

- 実例: 私の場合、住信SBIネット銀行、楽天銀行、SBI証券の口座をすべて連携しており、月ごとの収入や投資に回した金額が自動で記録されます。これにより、資産形成の進捗を正確に追うことができ、目標達成に向けた計画が立てやすくなります。

3. 支出管理で無駄遣いを削減

支出管理は、資産形成において重要なステップです。「マネーフォワード」は、支出を自動で分類してくれるため、何にどれだけお金を使っているのかがすぐにわかります。これにより、無駄遣いを削減し、資産形成に集中することができます。

カテゴリーごとの支出把握

マネーフォワードは、自動で支出を「食費」「住居費」「交通費」などのカテゴリに振り分けてくれます。これにより、自分がどの分野でお金を使いすぎているかを一目で確認できます。

- 私の例: 外食費の削減はあまり行わず、むしろ日常の生活を楽しむために維持していますが、マネーフォワードを利用することで、見逃していた複数のサブスクリプションサービスが無駄になっていることに気づきました。それらを整理し、必要のないサービスを解約することで、支出を効果的に減らすことができました。このように、支出の詳細を把握することで、自分に合った節約方法を見つけることができます。

予算設定とアラート機能を活用

マネーフォワードでは、各カテゴリに予算を設定することができ、設定した予算を超えた場合にアラートが表示される機能があります。この機能を使えば、無駄遣いを防ぎ、計画的に資金を運用することが可能です。

- 実践例: 食費や娯楽費に予算を設定し、予算オーバーしないように毎週確認しています。これにより、毎月の支出を管理し、余った資金を積み立て投資に回すことができています。

レシート撮影機能で現金支出も管理

現金払いの支出は、クレジットカードや銀行口座に記録されないため、見落としがちです。そこで、「マネーフォワード」のレシート撮影機能を使うことで、現金で支払った支出も管理できます。レシートを撮影するだけで、自動的にカテゴリ分けされるので、手間なく現金の支出も把握できます。

ポイント: 例えば、私が現金で支払ったランチや雑貨などの支出もレシートを撮影することで管理し、無駄遣いを防ぐことができました。特に現金での支出は忘れやすいため、レシート撮影機能を活用することで見逃しを防ぎ、支出管理が徹底できます。

4. 長期的な資産形成のモチベーションを維持する

資産形成は短期間で達成するものではなく、長期的な視野で計画的に進めることが大切です。そのためには、目標に向けてモチベーションを維持し、状況を定期的に確認して調整することが不可欠です。「マネーフォワード」のレポート機能を使えば、月ごとの収支や資産の増減を視覚的に確認でき、目標に向かって進んでいるかどうかをチェックすることができます。

月ごとの資産増減をグラフで確認

資産が増えているか、減っているかを数字だけでなく、グラフで確認できるため、視覚的にも理解しやすくなります。グラフを見て、自分がどのタイミングで資産を積み上げているのか、または支出が多かった月は何が原因だったのかを分析することができます。

- 実際の活用法: 私は毎月、前年同月と資産増加額を比較するようにしています。例えば、ボーナスの月には一度に大きく資産が増加し、逆に大型出費のある月には資産が減少することがありますが、これを確認することで支出の原因を把握し、次の月には予算を調整しています。こうすることで、無駄な支出を防ぎ、長期的な資産形成の計画を立て直すことが可能です。

家族全体で資産管理を共有

私が家計管理において重要視しているもう一つのポイントは、家族全員での共有です。マネーフォワードでは、アプリを通じて家族と収支状況や予算を共有することができます。これにより、家族全員が支出に対する意識を高め、無駄遣いを防ぐ努力を共有できます。

- 例: 家族で「今月の娯楽費はこの予算内でやりくりしよう」といった目標を共有することで、無駄遣いを防ぐと同時に、全員が一丸となって資産形成に向かうことができます。

資産推移の定期確認で目標に近づく

資産がどれだけ成長しているかを定期的に確認し、必要に応じて修正することが資産形成の鍵です。マネーフォワードの「資産推移グラフ」機能を使って、目標にどれだけ近づいているかを定期的にチェックし、計画を見直すことができます。

- 私の例: 資産が目標に対してどう推移しているかを半年ごとにチェックし、その都度投資額を増やしたり、支出を見直すことで、目標達成に向けた調整を行っています。

5. プレミアム版でさらに詳細な分析を

無料版でも多くの機能を活用できる「マネーフォワード」ですが、さらに詳細な分析を行いたい方にはプレミアム版がおすすめです。プレミアム版では、過去数年間の収支データや資産のトレンドをより詳細に分析できるため、将来の計画立てに役立ちます。

過去の資産推移を分析して計画を立てる

プレミアム版では、過去数年間のデータを基に、どのタイミングで支出が増加したか、貯蓄が進んだ時期はいつだったのかを詳細に把握することができます。これにより、将来の計画をより正確に立てることが可能になります。

- 具体的な利用法: 私はプレミアム版を利用して、過去2年間の支出データを分析しました。その結果、特定の月に旅行や大きな買い物で支出が増えていることがわかり、その後はそのような大きな支出を計画的に行うことで、月々の資産形成をより安定させることができました。

データのエクスポート機能でさらに分析

プレミアム版では、データをエクスポートして他の分析ツールと連携することも可能です。これにより、さらに細かな分析ができ、資産形成の計画をより精緻に立てることができます。

6. 私が実際に行っている「マネーフォワード」活用方法

資産全体の把握と自動化

「資産は見える化することで初めてコントロールできる」という言葉通り、資産形成の第一歩は、自分の資産を正確に把握することです。私が「マネーフォワード」で行っているのは、銀行口座や証券口座を全て連携し、資産の状況をリアルタイムで管理することです。

ポイント:

- 資産の一括把握: 複数の銀行口座、証券口座を連携し、全ての資産を一つの画面で確認できます。例えば、私は住信SBIネット銀行、楽天銀行、SBI証券などを連携させ、預金額や投資額の全体像を毎朝確認しています。

- 自動連携で時間と労力を節約: 手動での記録は手間がかかり、特に忙しい時には記録を忘れてしまうこともありますが、自動連携機能により、すべての取引が自動的に反映されます。これにより、モチベーションが維持されやすく、家計管理が手軽に続けられます。

注意点:

- 初期設定の手間: 各口座の連携設定に最初は多少の手間がかかりますが、一度設定してしまえば、後は自動でデータが更新されるので長期的には大きな時間の節約になります。

支出の固定費と変動費を明確に分ける

両学長が強調する「固定費」と「変動費」の管理は、私自身も実践している方法です。マネーフォワードでは、これらを分けて管理することができ、無駄遣いを防ぐのに非常に有効です。

ポイント:

- 固定費の把握: 家賃や光熱費、通信費といった毎月一定額がかかる固定費をカテゴリ分けしています。例えば、私は毎月の通信費や電気代を自動的に記録し、これがどのくらい家計を占めているかを常に確認しています。

- 変動費の管理: 食費や娯楽費のように変動する費用は、その月ごとの出費の増減を確認しながら管理しています。例えば、外食が多い月はそのデータを見て、翌月の予算を調整しています。

注意点:

- カテゴリーの設定: 最初に固定費と変動費を正確にカテゴリ分けすることが重要です。これが不十分だと、正確な把握ができず、無駄遣いに気づかない可能性があります。

予算設定と改善策の見直し

予算設定は、無駄遣いを防ぎ、計画的な支出を行うために欠かせないプロセスです。マネーフォワードの予算設定機能を使うことで、各カテゴリに対して予算を設定し、その枠内でやりくりする習慣がつきました。

ポイント:

- 予算設定の具体例: 私は、毎月の食費、交通費、娯楽費にそれぞれ予算を設定し、使い過ぎた場合にはアラートが出るようにしています。特に食費は予算を設定することで、外食を減らし、自炊にシフトすることができました。

- 支出の改善策: 予算を超えた場合、その原因を見直し、次月には同じ失敗を繰り返さないように工夫しています。たとえば、娯楽費が多すぎる月には、翌月は家で楽しめる趣味に切り替えるようにしています。

注意点:の柔軟性: 予算設定は厳格にしすぎると続けにくくなるため、ある程度の柔軟性を持たせることが長続きの秘訣です。

まとめ

家計管理や資産形成に取り組むことは、最初は大変に感じるかもしれません。しかし、適切なツールを使い、シンプルで効果的な方法を実践すれば、確実にその努力は報われます。「マネーフォワード」を活用すれば、資産の状況をリアルタイムで把握し、無駄な出費を抑え、目標に向かって着実に進んでいけるでしょう。

このアプリの自動連携や資産推移グラフ、レシート撮影機能など、効率的な家計管理のためのツールを活用することで、日々の家計が見える化され、自然とモチベーションが高まります。家計管理が整理されると、より自由にお金を使う余裕が生まれ、長期的な資産形成の道筋も明確になります。

家計の見える化と、計画的な資産管理は未来を変える第一歩です。 あなたも今すぐ「マネーフォワード」を活用して、資産形成の新しいステージに踏み出してみてください。コツコツと続けることで、その効果をしっかり実感できるはずです。

関連したサイト

- 一歩進んだ家計管理:収入・浪費・投資のバランスで未来の資産を楽しく築き、今の生活も充実させる方法

- 家族全員で楽しむ節約術:無理なく続ける家計管理のコツ。食費削減やレジャー費見直しなど、実践的な節約方法を解説

- マネーフォワードの事を知りたい人はこちら マネーフォワード公式サイト